住宅ローンの返済ができなくなる要因は何か?ケース別に紹介

人生で最も大きな買い物と言われる住宅購入ですが、その名の通り購入金額は高額になりますので、多くの方が住宅ローンを契約して購入します。

住宅ローンを契約して購入した場合のリスクとして考えられるのが、火災や自然災害により住宅が焼失もしくは崩壊し住宅ローンの残債だけが残ってしまう他、住宅ローンが返済できなくなってしまうリスクがあります。

火災や自然災害によるリスクについては、2017年8月12日の記事と2017年8月16日の記事で記載していますが、今回は住宅ローンの返済ができなくなってしまう要因は何があるのか、ケース別に詳しく見ていきます。

収入が減少したことによる返済困難

はじめに思い浮かぶのが収入が減少したことにより返済が困難になることがあります。

収入の減少として考えられるのが、勤め先の会社の経営が悪化して給与が減少、最悪の場合は倒産してしまう、リストラや解雇という事態があります。自営業の場合は事業に失敗してしまったことによる収入減少もあります。その他、病気になって働けなくなった、自然災害などで働く状況では無くなり収入が減った、復興するために出費が嵩んでしまい、住宅ローンの返済どころでは無いといった事が考えられます。

住宅ローンの返済が困難になる要因としては多いのが、やはり収入が減少したことによるものです。特に、住宅ローンは個人が契約するものになりますので収入を得る手段も限られています。その手段が崩壊してしまうと直ちに、住宅ローンの返済どころか、経済的な危機につながってしまいます。

多重債務による返済困難

以外と多い要因としてあげられるのが、「多重債務」によって返済が困難になってしまうというケースもあります。住宅ローン以外にも、自動車ローン、教育ローン、カードローンなど複数の借入を行っていた場合、いつの間にか負債額が膨らんでしまい、ご自身の収入では補えない返済額となったことにより、返済が困難になってしまうというケースです。

特に、家族層では住宅を購入した後でも生活するために自動車を購入したり、子供の教育費など、住宅だけではなく多額のお金を必要とする場面が多いのが現状で、保有している金融資産では補えず新たな借入に頼ろうとする方も多いのが現状です。

2017年11月18日の記事でも記載していますが、2014年2月より日銀が実施したマイナス金利政策により、銀行の経営が厳しくなっている中、少しでも利ざやを確保しようと、住宅ローン契約者にカードローンを勧めることもおきており、多重債務になる方が増加している状況です。

借り過ぎにより返済不能になり滞納

ご自身の収入に対して住宅ローンの返済割合が高いなど、無理な返済計画によって、返済が困難になってしまい滞納してしまうパターンも近年増加しています。

日銀のマイナス金利政策により、近年では低金利状況が続いていることから、住宅メーカーなどの言葉に惑わされて、身の丈を超えた住宅を購入してしまいローンの返済額が膨らんでしまうというケースが増えています。

また、お金は住宅ローンの返済だけではなく、日常生活でも多くのお金を使う場面がありますが、これらの日常生活に必要な資金の確保ができなず、前章で紹介したように、カードローンを契約してしまい、多重債務に陥ってしまうパターンにつながることも多いようです。

住宅ローンの年間返済額の目安としては、2017年9月23日の記事で記載していますが、ご自身の年収の25%以内を目安にし、ご自身の家計に影響がないように頭金を多く確保しておく必要があると言えます。

離婚により住宅ローンを滞納

近年では、離婚によるどさくさや、離婚後の住宅ローンの取り扱いを巡って滞納してしまうことも増えているようです。

日本では、離婚はタブーなことであるという文化的な風潮があり一昔前までは離婚自体珍しいことではありましたが、近年では、価値観の多様化や経済的状況の変化により離婚自体珍しいものではなくなりつつあります。

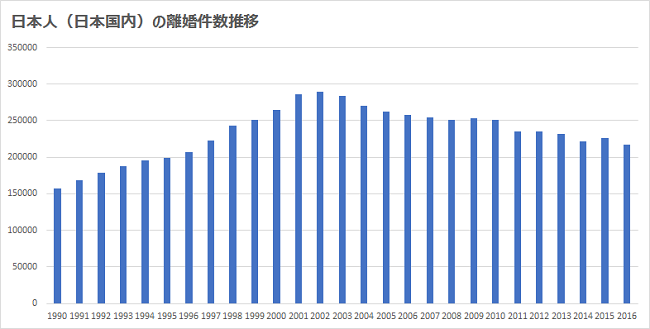

厚生労働省の調査データを元に筆者作成

厚生労働省が実施した「平成28年(2016)人口動態統計の年間推計」調査によると、28年前の1990年の離婚件数は157,608件でしたが、その後2002年をピークに穏やかに減少はしているものの、2016年度の離婚件数は217,000件となっています。

そのため、住宅ローンを返済中に離婚のリスクも大なり小なり可能性はありますが、誰しも万が一の離婚について住宅ローンの取り扱いについては考えていないことが大半であります。そのため、互いの関係がぎくしゃくしていることから返済する状況ではない、どちらかが返済義務がはっ施肥した場合でも、返済を怠ったことで債権者側としては滞納と判断されてしまうこともあります。

離婚に伴う住宅ローンの扱いについては、別途記事にすることを考えていますが、住宅ローンを契約する際は考えたくはありませんが万が一別れたときのことも考えておく必要がありそうです。

- 2017.11.20

- 住宅ローンQ&A

イオン銀行は、ネット申込と店頭相談の両方が可能なハイブリッド型!

金利以外のお得なサービスも充実しているため、生活費の節約もできます。

イオン銀行住宅ローンはここがお得!

- 疾病保障付住宅ローンは2つの特約付きでさらに安心

- 保証料0円!負担になる諸費用を大幅節約

- 一部繰上げ返済手数料0円!借り入れ後もお得に返済

住宅ローンQ&A関連記事

-

古い家を解体する時に金融機関から解体費用を借り入れることはできるのか?

- 2024.01.15

- 1736view

-

住宅購入を検討する場合、物件と予算どちらを先に決めたほうが良い?

- 2020.09.28

- 3231view

-

新型コロナに感染した場合、全疾病特約付団体信用生命保険で住宅ローンの保障はできる?

- 2020.09.25

- 4034view

-

ジャパンネット銀行の住宅ローンを利用する前に知っておきたい3つの短所を紹介

- 2020.09.21

- 2862view

-

- 2020.09.17

- 2771view

-

ジャパンネット銀行が住宅ローンの取り扱いを開始!その特徴と魅力を紹介

- 2020.09.14

- 3045view